Плата за загрязнение окружающей среды реализует принцип платности природопользования, а также принцип экономической ответственности за нарушение природоохранного законодательства и является одним из финансовых методов управления в сфере природопользования.

Плата за загрязнение окружающей среды была закреплена Законом РФ от 19 декабря 1991 г. № 2060-1 «Об охране окружающей природной среды», на базе которого в свое время было принято постановление Правительства РФ от 28 августа 1992 г. № 632 «Об утверждении Порядка определения платы и ее предельных размеров за загрязнение окружающей природном среды, размещение отходов, другие виды вредного воздействия».

В начале 2002 г. был принят Федеральный закон от 10 января 2002 г. № 7-ФЗ с почти аналогичным названием «Об охране окружающей среды», в соответствии с которым Закон РФ № 2060-1 был признан утратившим силу. С июня 2002 г., когда Кассационная коллегия Верховного Суда РФ признала плату незаконной, а Постановление Правительства № 632 - недействительным, прекратила свое существование вся система экологических платежей. Следует отметить, что вышеуказанные платежи взимались в течение более 10 лет. Для крупнейших при- родопользователей (особенно это касается предприятий нефтяной и газовой промышленности, а также предприятий металлургических, химических производств) данные платежи составляли достаточно большие суммы.

Что же касается Федерального закона «Об охране окружающей среды», то им предусмотрено, что формы платы за негативное воздействие на окружающую среду определяются федеральными законами. Однако, к сожалению, указанным Законом не был установлен конкретный механизм исчисления данной платы, а другие законодательные акты по этому вопросу не были приняты до июня 2003 г. Таким образом, только спустя один год вновь стала взиматься плата за загрязнение окружающей среды.

В настоящее время порядок определения платежной базы платы тесно связан с установлением для различных источников загрязнения окружающей среды специальных лимитов и нормативов негативного воздействия, которое осуществляет Федеральная служба по экологическому, технологическому и атомному надзору (Ростехнадзором).

Федеральный закон № 7-ФЗ (с поел. изм. от 31 декабря 2005 г.) определяет правовые основы государственной политики в области охраны окружающей среды, обеспечивающие сбалансированное решение социально-экономических задач, сохранение благоприятной окружающей среды, биологического разнообразия и природных ресурсов в целях удовлетворения потребностей нынешнего и будущих поколений, укрепления правопорядка в области охраны окружающей среды и обеспечения экологической безопасности.

Данный Федеральный закон регулирует отношения в сфере взаимодействия общества и природы, возникающие при осуществлении

1 См.: постановление Правительства РФ от 12 июня 2003 г. № 344 «О нормативах платы за выбросы в атмосферный воздух загрязняющих веществ стационарными и передвижными источниками, сбросы загрязняющих веществ в поверхностные и подземные водные объекты, размещение отходов производства и потребления» (с поел. изм. от 1 июля 2005 г.).

хозяйственной и иной деятельности, связанной с воздействием на природную среду как важнейшую составляющую окружающей среды в.пределах территории Российской Федерации, а также на континентальном шельфе и в исключительной экономической зоне Российской Федерации.

Плательщиками платы за загрязнение окружающей среды, размещение отходов и другие виды вредного воздействия являются организации, а также иностранные юридические и физические лица, осуществляющие любые виды деятельности на территории Российской Федерации, связанные с природопользованием (природопользователи).

К видам негативного воздействия на окружающую среду относятся:

Выбросы в атмосферный воздух загрязняющих веществ и иных веществ;

Сбросы загрязняющих веществ, иных веществ и микроорганизмов в поверхностные водные объекты, подземные водные объекты и на водосборные площади;

Загрязнение недр, почв;

Размещение отходов производства и потребления;

Загрязнение окружающей среды шумом, теплом, электромагнитными, ионизирующими и другими видами физических воздействий;

Иные виды негативного воздействия на окружающую среду.

Рассчитывая платежи за загрязнение окружающей природной среды, надо руководствоваться нормативами, приведенными в постановлении Правительства РФ от 12 июня 2003 г. № 344 «О нормативах платы за выбросы в атмосферный воздух загрязняющих веществ стационарными и передвижными источниками, сбросы загрязняющих веществ в поверхностные и подземные водные объекты, размещение отходов производства и потребления».

Размер платы зависит от вида загрязняющих веществ и от того, куда производится их сброс - в атмосферный воздух либо в поверхностные и подземные воды (приложение 10, табл. 1-4).

При этом сумма платы зависит также и от объемов выбросов. Они могут быть в пределах допустимых нормативов или в пределах установленных лимитов. Во втором случае ставки за единицу объема выбросов в пять раз выше, чем в первом. Если же выбросы превышают установленные лимиты, плата за загрязнение увеличивается еще в пять раз.

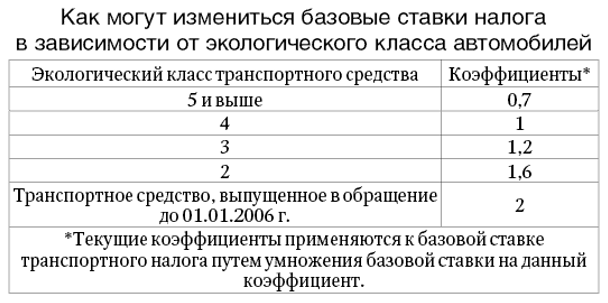

Кроме того, к базовым нормативам устанавливается специальный коэффициент, который зависит от экологического состояния атмосферного воздуха и почвы экономических районов России (приложение 10, табл. 5), а также от состояния водных объектов по бассейнам морей и рек (приложение 10, табл. 6). Если загрязняющие вещества выбрасываются в атмосферный воздух на территории городов, применяется еще и дополнительный коэффициент 1,2. Кроме того, для особо охраняемых природных территорий, в том числе лечебно-оздоровительных местностей и курортов, а также для районов Крайнего Севера и приравненных к ним местностей, Байкальской природной территории и зон экологического бедствия применяется также дополнительный коэффициент 2.

Итак, чтобы рассчитать плату за загрязнение окружающей среды, надо объем выбросов (в тоннах) умножить на базовые нормативы, а затем еще на «экологический» и дополнительный коэффициенты (если речь идет о выбросах в атмосферу над городами).

Нормативы платы за негативное воздействие на окружающую среду, действовавшие в 2005 и 2007 гг. применяются с коэффициентом 1,15.

Общая величина платы за загрязнение окружающей природной среды складывается из платежей:

За предельно допустимые выбросы, сбросы загрязняющих веществ, другие виды вредного воздействия;

Выбросы, сбросы загрязняющих веществ, размещение отходов и другие виды вредного воздействия в пределах установленных лимитов (временно согласованных нормативов);

Сверхлимитные выбросы, сбросы загрязняющих веществ, размещение отходов и другие виды вредного воздействия.

Завод в процессе своей производственной деятельности выбрасывает в воздух 5 т диоксида азота в год, что находится в пределах установленных допустимых нормативов выбросов. Норматив платы в 2005 г., согласно постановлению № 344 составлял 52 руб. с 1 т диоксида азота. Завод находится на территории г. Волгограда (Поволжский экономический район РФ), для которого установлен коэффициент, учитывающий экологические факторы, в размере 1,9 с дополнительным коэффициентом 1,2 для городов.

Сумма платы = 5 (52 х 1,158) 1,9 х 1,2 = 681,72 руб.

Горно-обогатительный комбинат в процессе переработки руды сбрасывает в поверхностные воды 25 т хрома в год, из которых 20 т находится в пределах установленных допустимых нормативов сбросов, а остальное - в пределах установленных лимитов сбросов. Норматив платы в 2005 г. согласно постановлению № 344 составлял 13 774 руб. с 1 т в пределах установленных допустимых нормативов сбросов и 68 870 руб. с 1 т в пределах

установленных лимитов сбросов. Горно-обогатительный комбинат находится на территории Самарской области (бассейн реки Волги), для которого установлен коэффициент, учитывающий экологические факторы, в размере 1,36.

Плата за нормативные сбросы = 20 (13774 х 1,158) 1,36 = 430 850,72 руб.

Плата за лимитные сбросы = (25 - 20) (68 870 х 1,15) 1,36 =

535 563,40 руб.

Общая сумма платы = 430 850,72 + 538 563,40 = 969 414,12 руб.

Нефтебаза в процессе перегонки нефти сбрасывает в воздух 1000 т летучих низкомолекулярных водородов в год, из которых 600 т находится в пределах установленных допустимых нормативов выбросов, 200 т в пределах установленных лимитов выбросов, а 200 т - сверхлимитное загрязнение. Норматив платы в 2005 г. согласно постановлению № 344 составлял 5 руб. с 1 т в пределах установленных допустимых нормативов выбросов и 25 руб. с 1 т в пределах установленных лимитов выбросов. Нефтебаза находится на территории Рязанской области (Центральный экономический район РФ), для которого установлен коэффициент, учитывающий экологические факторы, в размере 1,9.

Плата за нормативные выбросы = 600 (5 х 1,15) 1,9 = 6555 руб.

Плата за лимитные выбросы = 200 (25 х 1,15) х 1,9 = 10 925 руб.

Плата за сверхлимитное загрязнение = 200 (25x5 х 1,15) 1,9= 54 625 руб.

Общая сумма платы = 6555 + 10 925 + 54 625 = 72 105 руб.

Предприятие размещает отходы 4-го класса (малоопасные) на территории своего производственного объединения. Поэтому при расчете платы за размещение отходов производства предприятие использует понижающий коэффициент 0,3. Для Центрально-Черноземного района, где расположен завод, коэффициент равен 2. Норматив платы заразмещение 1 т отходов в пределах установленных лимитов составляет 248,4 руб./т.

Дифференцированная ставка платы по малоопасным отходам в пределах установленных лимитов их размещения равна

248,4 х 0,3 х 2 = 149,04 руб./т.

Лимит размещения отходов установлен предприятию в размере 5 т, но фактически оно разместило 7 т.

Сумму платы в пределах установленных лимитов составляет:

149,04 х 5 = 745,2 руб.

Количество размещенных отходов, превышающее установленные лимиты, составляет 2 т (7 - 5). Таким образом, плата за сверхлимитное размещение отходов равна

(149,04 х 2) 5 = 1490,4 руб.

Общая сумма платежа за загрязнение окружающей среды составляет 745,2 + 1490,4 = 2235,6 руб.

Плата за предельно допустимые выбросы (сбросы) загрязняющих веществ относится на себестоимость продукции (работ, услуг), а плата за превышение предельно допустимых нормативов (в пределах лимита и сверх лимита) уплачивается за счет прибыли, остающейся в распоряжении природопользователя.

Природопользователи до начала очередного финансового года определяют плановые показатели объема выбросов, сбросов или размещаемых отходов, на основе которых они рассчитывают на год плановые квартальные величины платы за загрязнение окружающей среды и согласовывают их с соответствующими территориальными органами Ростехнадзора.

По истечении квартала природопользователи определяют и согласовывают с территориальными органами Ростехнадзора фактические размеры платы за загрязнение окружающей среды.

В случаях, когда филиалы и иные подразделения предприятий расположены на территории других национально-государственных и административно-территориальных образований, величина платы за загрязнение окружающей среды, размещение отходов и другие виды вредного воздействия согласовывается с территориальным органом Ростехнадзора по месту нахождения этих филиалов и подразделений.

Плата за загрязнение окружающей среды осуществляется ежеквартально в следующие сроки:

Плановые платежи не позднее 20-го числа последнего месяца квартала;

Фактические платежи не позднее 20-го числа месяца, следующего за отчетным кварталом.

Не внесенные в срок платежи взыскиваются с предприятий в бесспорном порядке. Суммы платежей, излишне внесенных в бюджет, за- считываются предприятию в счет платы следующего квартала. Как уже отмечалось, с 2005 г. контроль за правильностью расчета платы за загрязнение, полнотой и своевременностью ее уплаты осуществляют территориальные органы Федеральной службы по экологическому, технологическому и атомному надзору.

В 2007 г. нормативы отчислений от поступлений платы за негативное воздействие на окружающую среду составляли 20% - в федеральный бюджет и 40% - в бюджеты субъектов Федерации. Остальные средства направлялись в бюджеты муниципальных районов и бюджеты городских округов, т.е. в местные бюджеты.

Внесение платы не освобождает субъектов хозяйственной и иной деятельности от выполнения мероприятий по охране окружающей среды и возмещения вреда окружающей среде. Юридические лица и индивидуальные предприниматели, осуществляющие хозяйственную и иную деятельность, оказывающую негативное воздействие на окружающую среду, обязаны планировать, разрабатывать и осуществлять мероприятия по охране окружающей среды в порядке, установленном законодательством.

Организации и физлица, использующие в своей работе негативно влияющие на окружающую среду объекты, обязаны перечислять в бюджет платежи за загрязнение окружающей среды (ЗОК). Под такими объектами понимают здания, сооружения и др. источники, выбрасывающие в атмосферу или сбрасывающие в водную среду отходы.

Кто должен платить

Следует иметь ввиду, что автотранспорт с выхлопными газами к такому платежу отношение не имеет. Организации, имеющие на балансе транспортное средство с 1 освобождены от платежа за негативное воздействие на окружающую среду (Письмо Минприроды №12-47/5413 от 10.03.2015).

Обязаны оплачивать за ЗОС следующие организации и предприниматели:

- загрязняющие атмосферный воздух;

- загрязняющие водные ресурсы;

- размещающие отходы.

Данный платеж не предусмотрен налоговым кодексом, то есть налогом не является, но перечислять его должны все, не зависимо от того, какую систему налогообложения применяет организация. Данное требование применимо в том числе и к иностранным организациям, они тоже обязаны перечислять платежи за загрязнение окружающей среды.

В том числе не имеет значение кто обладает правом собственности на объект, являющийся источником загрязнения. Даже если организация арендует данный объект или получила в пользование безвозмездно, оплачиват за загрязнение тот, кто фактически его использует.

Кто не должен платить

Те организации или предприниматели, которые свою деятельность осуществляют только на объектах с категорией опасности IV, платежи за ЗОС платить не должны. К IV категории опасности относят объекты:

- на которых предусмотрены стационарные источники выброса, при этом общее количество выбросов в год не более 10 тонн;

- на которых нет выброса радиоактивных веществ;

- не сбросов в канализацию, подземные и поверхностные воды, на землю.

Если у организации несколько объектов, но только часть их них относится к IV категории опасности, то перечислять плату за загрязнение придется за все объяты предприятия, в том числе и за IV категорию.

Контроль за расчетом и перечислением платы осуществляет Росприроднадзор. Те организации, в эксплуатации которых находятся объекты, оказывающие негативное воздействие на окружающую среду I-IV категории опасности, встают в Росприроднадзор на учет. Для этого подается заявка на каждый объект по установленной форме (утв. Минприроды России №554 от 23.12.2015). Сделать это нужно не позднее 6 месяцев с начала эксплуатации таких объектов.

За нарушение срока постановки на учет в органы Росприроднадзора организации грозит штраф (Статья 8.46 КоАП):

- 30 000 – 100 000 – на организацию;

- 5 000 – 20 000 – на руководителя.

Регистрация объекта происходит не дольше 10 рабочих дней, после чего в адрес организации отправляется свидетельство о постановке на учет.

Платежи за загрязнение окружающей среды

Плата за негативное воздействие на окружающую среду включает в себя следующие виды платежей:

- За атмосферные выбросы. Обязанность по перечислению платежа за выбросы, производимые в атмосферную среду, не зависит от деятельности предприятия. Если факт выбросов есть, то обязанность у предприятий возникает;

- За сбросы в подземные и поверхностные водные объекты. Вносят плату за сбросы в водные объекты организации и предприниматели, имеющие сточные воды;

- За размещение отходов (Читайте также статью ⇒ ). Даже если организации заключила договор на вывоз мусора, она обязана вносить платеж за то, что в результате ее деятельности образовались отходы производства.

Куда сдавать декларацию

Все предприятия и предприниматели, обязанные производить плату за ЗОС подают декларацию в Росприроднадзор по местонахождению объекта. Причем, если объектов, которые являются источником загрязнений несколько и находятся они в разных субъектах РФ, отчитываться нужно по каждому из них. По каждому объекту в рамках одного субъекта отчитываться нужно в одной декларации с разделением объектов по разным муниципальным образованиям.

Срок подачи декларации

Срок подачи декларации о плате за негативное воздействие на окружающую среду подается до 10 марта следующего за отчетным года. Если крайний день подачи декларации приходит на выходной или праздничный, то срок переносится на следующий рабочий день.

То есть, за 2017 год подать декларацию нужно до 12 марта 2018 года, так как крайний срок – 10 марта – суббота.

Способ представления декларации

Представить в Росприроднадзор декларацию можно как на бумаге (если плата за прошлый год составила не более 25 000 рублей), так и в электронной форме.

Для отправки декларации через интернет потребуется электронная подпись. Если декларация представляется на бумажном носителе, то сделать это можно: лично, через представителя или по почте. При оправке декларации почтой, письмо оформляется с описью вложения и уведомлением о получении.

При подаче декларации на бумаге придется приложить и ее электронную версию на флешке или диске.

Составить декларацию можно воспользовавшись сервисом «Формирование отчетности» на сайте Росприроднадзора.

При подаче декларации через интернет, бумажную версию дублировать не нужно.

Ответственность за непредставление декларации

Если организации или предприниматели не сдадут декларацию, либо сделают это несвоевременно, то им грозит административная ответственность со следующими штрафными санкциями (Статья 8.5 КоАП):

- 3 000 – 6 000 рублей – для должностного лица (например, руководитель организации);

- 20 000 – 80 000 рублей – для организации.

Срок уплаты

Платеж за ЗОС нужно сделать до 1 марта следующего за отчетным периодом года. То есть, за 2017 год оплатить средства в бюджет нужно будет до 1 марта 2018 года. Кроме малого бизнеса, все организации обязаны перечислять авансовые платежи. За каждый квартал оплатить нужно в срок до 20 числа следующего месяца. Таким образом, 20 апреля, 20 июля и 20 октября – крайние сроки для перечисления авансового платежа предприятиями, соответственно, за 1-й, 2-й и 3-й квартал.

Пример расчета авансового платежа

Плата ООО «Континент» за ЗОС за 2015 год составила 130 000 рублей. Значит авансовые платежи в 2016 году будут следующими:

За 1 квартал – 32 500 рублей

За 2 квартал – 32 500 рублей

За 3 квартал – 32 500 рублей

При расчете платы за 2016 год ООО «Континент» получилась сумма, равная 145 000 рублей. Значит итоговый платеж за год организация оплатит в следующем размере:

145 000 – 3 х 32 500 = 47 500 рублей

Законодательная база

| Законодательный акт | Содержание |

| Закон №7-ФЗ от 10.01.2002 | «Об охране окружающей среды» |

| Письмо Росприроднадзора №ОД-06-01-32/3447 от 01.03.2016 | «О порядке расчета платы за негативное воздействие на окружающую среду» |

| Письмо Росприроднадзора №АС-06-01-36/6155 от 11.04.2016 | «О плате за негативное воздействие на окружающую среду» |

| Письмо Минприроды России №12-47/5413 от 10.03.2015 | «О плате за негативное воздействие от передвижных источников» |

Ответы на распространенные вопросы

Вопрос 1: Нужно ли платить за ЗОС, если весь наш мусор – это только офисные бытовые отходы?

Ответ: Для начала стоит убедиться, что организация не эксплуатирует объекты I-III категории опасности. Если таких объектов нет, то оснований для постановки на учет в Росприроднадзор нет, а значит и платить за загрязнения не нужно.

Вопрос 2: Должны ли вносить плату предприятия, которые производят сброс веществ в систему центральной канализации?

Ответ: До недавнего времени от обязанности вносить платеж за загрязнение такие организации были освобождены. Но с 1 июля 2015 года такие организации обязаны вносить плату.

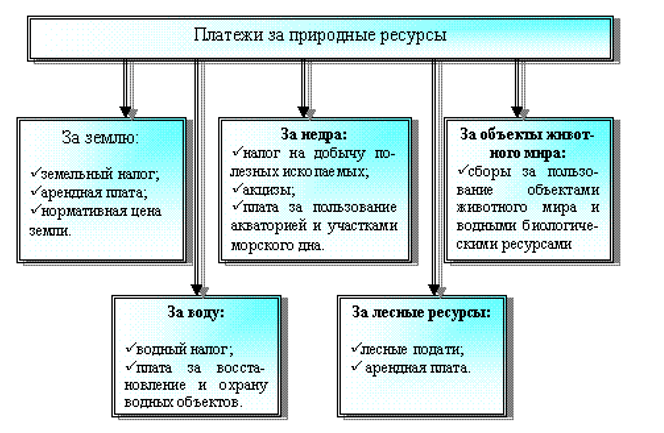

Сущность экологических налогов – в том, что государство взимает плату за воздействие на окружающую среду, эксплуатацию природных ресурсов.

На сегодняшний день, точное понятие экологического налога отсутствует в Законодательстве РФ. Но в нашей стране его используют неофициально для обозначения некоторых платёжных обязательств:

- Платы за негативное воздействие на окружающую среду.

- Утилизационный сбор.

- Экологический сбор.

Какие налоги относятся к экологическим?

В связи с использованием определённых объектов природы, возникает необходимость уплатить налоговый сбор. Рассмотрим подробнее, в каких ситуациях это происходит.

- . В 2016 году его надо платить, если доказано, что транспортное средство наносит вред окружающей среде.

- Налог по добыче полезных ископаемых. Например, при добыче природных ресурсов, включая уголь и нефть, которые относятся к числу исчерпаемых.

- Водный налог. Платится в России за внесение дисбаланса в окружающую среду при использовании водных ресурсов.

- Сбор за эксплуатацию водных биологических ресурсов в России, объектов животного мира. Этот налог платится, если ущерб природе причинён в результате охоты или других видов ловли животных.

- Земельный.

Порядок оплаты налогов за воздействие на окружающую среду

Обязанность по перечислению денежных средств в бюджет государства лежит на руководстве организаций, работающих в сфере природопользования. А также экологический налог в 2016 году платят фирмы, арендующие оборудование, которое наносит вред окружающей среде.

Расчёт денежной суммы экологического налога в 2016 году осуществляется самостоятельно руководством, на основании:

- Постановления Правительства РФ №632 от 1992 года . Этим же документом руководствуются при заполнении налоговой декларации.

Кто платит сбор за мусор?

Иногда обязанность по перечислению денежных средств за мусор в России лежит даже на тех, кто использует . Как и заполнение налоговой декларации.

Общее правило гласит, что плата за мусор взимается, когда размещаются отходы потребления и производства. Размещение – это не только складирование отходов в мусорные баки.

Другое дело – если предприниматель ведёт деятельность, и сам заключает договор со специальной фирмой по вывозу мусора (работающей по ).

Выплата налогов тогда определяется условиями договора. Например, если по договору право собственности на отходы принадлежит фирме – тогда экологический сбор становится обязательным.

Общие правила уплаты экологического сбора

Экологический налог в России официально был введён только в 2015 году законом «О внесении изменений в Федеральный закон «Об отходах производства и потребления» .

Плательщиками этого сбора, предусмотренного статьей 24.5 ФЗ от 24.06.1998 N 89-ФЗ , являются организации и фирмы, импортирующие или производящие товары вместе с упаковкой, которые утилизируются после утраты потребительских свойств.

Но экологический налог в 2016 году нужно платить только в том случае, если компания не выполняет свои обязательства по утилизации.

Перечень товаров и других предметов, подлежащих утилизации после утраты потребительских свойств в России, указывается в распоряжении Правительства РФ от 24.09.2015 за номером 1886-р .

Расчётные коэффициенты по каждому виду товара и упаковки помогут разобраться в том, должен ли тот или иной предприниматель платить .

Со ставками можно ознакомиться в Постановлении Правительства РФ от 09.04.2016 N 284 .

Потому важно запомнить несколько правил.

- Если фирма производит товары, указанные в перечне, то она и утилизировать их может самостоятельно.

- А можно воспользоваться услугами сторонней организации.

- Но экологический налог в 2016 году придётся заплатить, если не было утилизировано нормативное количество отходов.

Предполагается, что импортёры и производители сами будут отчитываться по вопросам выполнения нормативов, либо отклонения от них. Но пока нет единой формы, с помощью которой это можно было бы сделать.

Как рассчитать налоги тем, кто не занимается утилизацией?

Общая сумма экологического налога в 2016 году вычисляется отдельно, по всем видам товаров, которые требуют утилизации. Формула будет такой:

Иногда в формулу подставляется масса готового товара, а иногда – количество единиц, для которых необходима утилизация.

Нормативы утилизации вместе со ставками экологического сбора помогут понять, какой показатель надо использовать для того или иного вида товара.

Сроки и отчётность

Согласно действующему законодательству, экологический налог в 2016 году перечисляется до 20 числа месяца, который следует за отчётным периодом. А сам отчётный период – это календарный квартал.

Как уже сказано выше, все расчёты вместе со ставками организация проводит самостоятельно, в зависимости от объёма загрязнений, возникающих по причине осуществления деятельности. Декларация расчёта по подобным платежам состоит из нескольких частей:

- Начинается с титульного листа, согласно кодексу по налогам.

- Далее идёт общая сумма, которую нужно перечислить в бюджет.

- Потом Раздел 1. Он посвящён выбросу вредных веществ в атмосферу стационарными объектами.

- Раздел 2. То же самое, только по объектам передвижным.

- Раздел 3. С информацией по сбросам загрязняющих веществ в водные объекты.

- Раздел 4. Посвящён размещению отходов от производства и потребления.

В расчёт уплаты со ставками надо включить только те разделы, которые действительно необходимы организации. В зависимости от того, какое негативное воздействие на окружающую среду она оказывает. Например, не нужно прикладывать и заполнять 1-й раздел, если отсутствуют стационарные объекты, которые выбрасывают вредные вещества в окружающую среду.

Есть несколько способов для предоставления декларации вместе со ставками:

- В электронном виде, по телекоммуникационным каналам связи, или же на магнитных носителях.

- На бумажных носителях. Заказным письмом с уведомлением, или через представителя организации.

В электронном виде декларации и расчёты должны иметь формат XML, как говорит налоговый Кодекс РФ.

В электронном виде декларацию можно не представлять, если плата составляет менее 50 тысяч рублей. В противном случае это требование обязательно для выполнения.

Куда сдавать отчёт, перечислять деньги?

В настоящее время, согласно текущему законодательству, доходы в бюджет по негативному воздействию окружающей среды могут принимать только территориальные управления Федеральной службы по надзору в сфере природопользования.

Коротко такая организация называется Росприроднадзором. Она и определяет, кто платит взносы.

В такие территориальные органы отчётность сдаётся только в скреплённом или , прошитом и пронумерованном виде. Документ подаётся по адресу нахождения стационарного объекта загрязнения, а также там, где проходила государственная регистрация объекта передвижного.

Отдельный расчёт уплаты сдаётся по каждому источнику загрязнения, даже если их несколько. Если несколько объектов загрязнения эксплуатируется на территории одного объекта, уплата отражается по ним в виде единого расчёта. Но лист заполняется отдельно, по каждому из муниципальных учреждений.

С какого времени перечисляются экологические платежи?

Экологические платежи должны перечисляться в бюджет с того момента, как в силу вступило постановление Правительства №344 . Это время считается с 30 июня 2003 года.

С этого времени должны платить налог те предприятия, которые работали и до этого, но экологические сборы не перечисляли. Если компания образовалась позже, то она производит уплату с момента начала деятельности.

О некоторых особенностях расчёта

По каждому загрязняющему веществу и отходу суммы платежа учитываются отдельно. Это касается и каждого вида топлива, на котором работают передвижные объекты. Рассчитывая уплату за экологические выбросы, надо учитывать несколько факторов:

- Дополнительные коэффициенты 2 и 1,2.

- Коэффициент экологической значимости для региона.

Выбросы так же требуют определения сразу нескольких показателей:

- Коэффициент для взвешенных веществ.

- Дополнительный коэффициент 2.

- Экологическая значимость региона.

Наконец, когда считается плата за отходы, опираются на:

- Коэффициент месторасположения объекта, где размещаются отходы.

- Дополнительный коэффициент 2.

- Экологическая значимость.

Коэффициент с учётом инфляции может добавляться ко всем перечисленным выше схемам. Он устанавливается в Федеральных бюджетах на очередной календарный год.

Расчёт платы и сопутствующие документы

Нормативные документы, которые действуют сейчас, не предусматривают дополнительного пакета документов к текущей отчётности. Но территориальные органы могут выдвинуть свои требования к предоставлению дополнительных бумаг.

- Документы для подтверждения фактического использования отходов.

- Договор на передачу отходов.

- Нормативные документы, включающие лимиты на размещение, ПДС, разрешения ПДВ и заключения.

- Договор аренды, свидетельство на то, что помещение находится в собственности.

Такая информация особенно важна, если дело касается крупных плательщиков. Иногда хватает лишь одной справки о производственной деятельности предприятия.

У каждого территориального органа свои правила сотрудничества. Лучше заранее об этом узнать, посетив соответствующий офис.

Малое и среднее предпринимательство. Как они платят за отходы?

Согласно законодательству, представители и среднего бизнеса также должны составлять отчёт об использовании товаров и отходов.

А затем, согласно действующим нормам, проводить утилизацию. Отчётность направляется представителям территориальных органов Росприроднадзора, до 15 января года, следующего за отчётным периодом.

При этом отчётность должна быть подтверждена не только договорами со сторонними организациями, но и лицензиями этих организаций.

Иначе все документы просто утратят силу. Если документы или подтверждения отсутствуют, к налогу применяют повышающий коэффициент до 0,5 единиц.

Нужно ли офисам платить за отходы?

Может показаться, что деятельность офисов никак с этим не связана, поскольку их деятельность не влияет на окружающую среду. Но это не так.

Росприроднадзор ждёт, что платежи должны поступать от любых организаций и предприятий. Это касается и тех, кто связан с так называемым офисным бизнесом.

Ведь отходы потребления образуются всегда, включая отработанные лампы накаливания или люминесцентные лампы, мусор, картриджи от оргтехники и так далее.

Но надо учитывать, что экологический сбор должен платить тот, кому отходы принадлежат. И здесь всё снова определяется тем, как заключён договор с организацией, выводящей мусор.

Если он находится в собственности организации – она и платит налог. Если нет – то платить должны те, кто занимается вывозом.

О платежах за загрязнение воздуха автомобилями

Раздел 2 в отчётности заполняют те организации, у которых есть передвижные источники загрязнения. Не важно, находятся ли они в собственности, или были арендованы.

Для транспортных средств отдельно не устанавливают предельный уровень выбросов в атмосферу. Зато есть технические нормативы по выбросам загрязняющих веществ в атмосферу.

При проведении техосмотра специалисты проверяют, насколько то или иное транспортное средство соответствует указанным требованиям.

Запрещается эксплуатировать транспорт, если он выделяет количество вредных веществ больше, чем указано в действующих нормативах. Или запрет накладывается до тех пор, пока не будут устранены нарушения.

Масса выброса загрязняющих веществ не определяет нормативы по плате. Здесь определяющим фактором выступает разновидность используемого топлива, его вид.

Нормативы нужно умножать на количество топлива, которое было фактически израсходовано. Первичные бухгалтерские документы по учёту помогут точно рассчитать, сколько топлива ушло в том или ином случае. В объёмных единицах топливо учитывается у тех, кто ведёт путевые листы.

Но за тонну топлива отдельно устанавливаются базовые нормативы платы. Литры переводятся в тонны для тех, кто заинтересован в точных расчётах. Для этого объём материала умножаем на плотность.

Предупреждения руководителям и бухгалтеру

Если на предприятии образуются отходы 1-4 классов опасности, то паспорта необходимо иметь на каждый из них. Это касается и несортированного мусора, относящегося к бытовым помещениям. Иначе организации грозит штраф за то, что она не выполняет экологические требования. Размер штрафа доходит до 100 тысяч рублей.

Материальные расходы в пределах утверждённых лимитов – вот в какой раздел включают экологические платежи, чтобы правильно рассчитать налог на прибыль. Но при расчёте налога не должны учитываться выбросы, которые выходят за пределы норматива.

Для единого налога на УСНО действуют аналогичные правила. Суммы платы за негативное воздействие на окружающую среду способны уменьшить налоговую базу.

Можно сказать, что экологические платежи – это такие же обычные налоговые сборы, требующие отражения в отчётности.

Но при расчётах налогов их включают лишь в том случае, если они уплачены за предельно допустимые сбросы и лимиты.

Всё остальное – это прочие расходы, которые просто не учитываются для налогообложения. Контролирующие органы могут запросить информацию по отходам, если на предприятии эксплуатируется транспорт, но плата за него не вносится.

При отсутствии реакции на запрос возникает опасность серьёзного штрафа.

Порядок расчета экологического налога за выбросы загрязняющих веществ в Беларуси значительно упрощен

С 10.01.2002 года в России действует федеральный закон «Об охране окружающей среды», один из пунктов которого предусматривает взнос за негативное воздействие на окружающую среду (НВОС). Каждый год у предприятий и индивидуальных предпринимателей нашей страны возникает множество вопросов по поводу правил подачи декларации, сроков оплаты и возможных штрафных санкций. Получить исчерпывающую информацию по этому вопросу, понять порядок заполнения всей необходимой документации поможет данная статья.

Общая информация

Положение о налоге за НВОС заменило уже устаревший закон о загрязнении окружающей среды. Данная плата определяется Конституцией как обязательный публичный платеж и формально считается фискальным сбором. Согласно Налоговому кодексу подобные взносы являются обязательными и не освобождают предприятия от проведения мер по охране окружающей среды.

В соответствии с ФЗ от 10.01.2002 «Об охране окружающей среды» предусматриваются следующие виды НВОС. Это:

- загрязнение поверхностных и подземных водоемов, сбросы загрязняющих веществ в места, где проводятся сборы воды для нужд населения;

- отравляющие выбросы в атмосферу, это касается стационарных объектов;

- размещение твердых отходов, образованных в процессе производства.

Условия и ставки оплаты оговорены в постановлении Правительства РФ от 13.09.2016 №913.

Другие виды пагубного влияния на окружающую среду, как, например, загрязнение почв, превышение шума, вибрации или электромагнитных излучений налогом не облагаются, так как нет возможности измерить степень воздействия на природу, а значит, и отсутствуют норма определения необходимой платы. Взносы за выбросы в атмосферу передвижными объектами также не производятся, на что указывают письма Минприроды России от 23.07.2015 № 02-12-44/17039 и от 10.03.2015 №12-47/5413. Так что за имеющийся автотранспорт организация не должна платить.

Все вопросы, относящиеся к оплате и предоставлению отчетной документации, контролирует Федеральная служба по надзору в сфере природопользования РФ.

Кто является плательщиком?

НВОС - это одна из мер государственного контроля над уровнем загрязнения окружающей среды. Согласно ФЗ от 10.01.2002 установленную плату должны вносить все организации, предприятия и учреждения, чья деятельность связана с негативным воздействием на природу. В этот перечень входят отечественные и зарубежные фирмы, а также юридические и физические лица. С 2010 года плата за НВОС взимается и с бюджетных организаций, которые ранее были освобождены от этой ответственности.

У многих природопользователей возникают вопросы по поводу того, на каких условиях предприятие может быть освобождено от данных взносов. Плата не перечисляется только в том случае, если на объектах производства установлена IV категория опасности, а значит:

- не производится радиоактивных выбросов;

- количество вредных выбросов не составляет больше десяти тонн в год;

- деятельность компании не влияет на загрязнение поверхностных и подземных вод.

Степень опасности объекта устанавливает Росприроднадзор после проведения соответствующей инспекции.

Некоторые руководители заблуждаются на тот счет, что заключение договора с организацией, занимающейся вывозом и утилизацией мусора, освобождает их от уплаты налога на НВОС. Собственник (если это не офис, школа, малое предприятие и т. п.) в любом случае обязан производить ежегодные отчисления за негативное воздействие на окружающую среду.

Категории источников НВОС

При разграничении объектов НВОС учитывается ряд критериев, определяющих уровень влияния производства на природу. Основные положения прописаны в ФЗ №7 от 10.01.2002 г., но в 2014-м специальной комиссией были внесены значительные изменения и дополнения.

Согласно этим нормативным актам для отнесения того или иного предприятия к определенной категории учитываются следующие условия:

- уровень губительного воздействия на окружающую среду;

- к какому классу причислен промышленный объект или производство, к какой отрасли;

- класс опасности сбрасываемых веществ, уровень токсичности, наличие мутагенных свойств в отходах;

- отнесенность к объекту атомной энергетики.

Согласно указанным критериям объекты НВОС подразделяются на четыре категории, где I означает, что источник загрязнения оказывает серьезное влияние на окружающую среду, II - умеренное НВОС, III - незначительное; а IV - минимальное.

ФЗ №219 от 21.07.2014 внес существенные изменения в правила отнесения предприятия к той или иной группе. Например, из списка I категории были удалены научно-исследовательские центры, конструкторские бюро и т. п.

Что относится к объектам НВОС?

По определению, прописанному в ФЗ №7 от 10.01.2002, объекты НВОС - это источник (или же их совокупность) вредоносного воздействия на окружающую среду, находящиеся на обособленной территории.

В зависимости от характера расположения выделяют следующие виды объектов:

- Стационарные - это производственные трубы, котельные, автостоянки, дизельные установки, места, где обрабатывают металл, дерево, работают с краской, находятся очистные сооружения и т. д.

- Передвижные - любые транспортные средства предприятия, в том числе воздушные, водные и подводные, все те, у которых двигатели работают на бензине, дизеле, газе или керосине.

- Сбросы сточных вод - любые источники, образующие в результате производственной деятельности загрязненную воду и спускающие ее на землю, в реку, озеро или море.

- Бытовые и производственные отходы, образующиеся в процессе работы предприятия.

В последний пункт входят многие общественные места, например административные здания, школы, цехи, офисы, магазины и т. п.

Постановка на учет

Постановку организации на регистрацию в системе государственного учета проводит территориальный Росприроднадзор. НВОС объекта и установленную сумму налога определит сам контролирующий орган. Единственное, что нужно сделать организации, - это заполнить электронную заявку на бесплатном сервисе Росприроднадзора.

Легче всего это осуществить при наличии заверенной электронной подписи. Вместе с заявкой эти данные загружаются на портал, и остается только ждать подтверждения из территориального органа. Если ЭП нет, заявка формируется с помощью модуля, где находится форма НВОС последней версии. Заполненный документ распечатывается и отправляется в контролирующую организацию почтой.

В Росприроднадзоре заявку зарегистрируют, присвоят ей учетный номер и внесут в реестр все данные об источнике НВОС. Это выгодно в первую очередь предприятиям, так как при выявлении неуплаты специальных взносов или факта скрытия настоящего уровня урона природы, организации грозит серьезный штраф.

Когда нужно вносить плату?

В п. 5 ст. 16.4 ФЗ №7 от 10.01.2002 прописано, что все отчисления за негативное воздействие на окружающую среду должны производиться раз в год (раньше раз в квартал) не позднее первого марта года, следующего за отчетным. В 2016 году были внесены изменения для крупных промышленных предприятий, появилась возможность авансового платежа не позднее 20 числа, его размер составляет ¼ от платы, перечисленной за прошлый год. Индивидуальных предпринимателей и малый бизнес это новшество не коснулось, они вносят налог раз в год.

С 2016 года изменился порядок ведения отчётности, теперь компания должна оформлять специальный документ по форме, утвержденной Правительством РФ. Декларация НВОС включает несколько разделов, заполнять нужно только те, которые необходимы организации. Компания должна сама высчитывать размер платежей, учитывая все возможные загрязнения, связанные с производством. Если, например, у предприятия нет стационарных источников выбросов вредных отходов, то в первый раздел формы платы за НВОС вписывать ничего не нужно.

Как узнать необходимую сумму?

Каждый год рассчитываются новые ставки и тарифы, на основе которых устанавливается плата за НВОС. Сегодня величина отчислений прописана в Постановлении Правительства РФ от 13.09.2016 № 913, данные действуют до 2018 года.

Письмо от 4 июня 2007 года №04-09/673 Федеральной службы по экологическому надзору содержит подробную информацию о том, как производится расчет НВОС, а также о дополнительных коэффициентах и ставках.

Рассчитать окончательную сумму платежа можно через программу «Эко-Эксперт», которая позволяет оптимизировать управление деятельности предприятия и автоматизировать подсчеты налогов на НВОС. Существуют и иные программы, в том числе «Модуль НВОС», специально созданный для того, чтобы упростить процесс составления отчетности для организаций, а также оптимизировать работу контролирующих органов. Найти его можно на официальном сайте Росприроднадзора.

Некоторые предприятия при окончательных расчетах обязаны учитывать дополнительный коэффициент в случае, если их хозяйственная деятельность проходит на территориях, особо охраняемых государством.

Формат подачи декларации

По установленным правилам отчет за определенный период должен сдаваться в электронном виде, датой подачи будет считаться момент ее регистрации на сайте Росприроднадзора. В некоторых случаях заполнение декларации НВОС разрешено на бумажном носителе:

- если у природопользователя отсутствует электронная подпись;

- при условии, что годовой размер платежа не превышает 25 тыс. р.;

- или у плательщика отсутствует возможность выхода в интернет.

В таких случаях сроком принятия платежа будет считаться момент подачи в контролирующие органы.

Правила заполнения

Форма декларации НВОС утверждена приказом Минприроды России 09.01.2017 года. В нем есть комментарии и примечания, описывающие порядок действий. Кроме того, существуют некоторые нюансы, которые обязательно нужно учитывать ответственному за заполнение лицу.

- В существующей таблице заполняются только те разделы, которые непосредственно относятся к хозяйственной деятельности организации.

- Если у компании есть объекты в разных регионах страны, на каждый из них составляется своя декларация НВОС.

- Все суммы пишутся с точностью до одной сотой, округление можно производить только в соответствии с существующими правилами.

- Все числа, за исключением ИНН и КПП, вносятся в ячейки справа налево, начиная с наименьшего.

- Все листы обязательно подписываются лицом, ответственным за заполнение НВОС.

Готовые документы, прошитые, пронумерованные, с печатью организации и подписью руководителя сдаются в территориальное Управление Росприроднадзора. Каких-либо дополнительных бумаг обычно не требуется, но в некоторых случаях контролирующие органы просят предоставить договор аренды, нормативные документы, акты о передачи отходов и т. д.

Образец

Заполнение декларации НВОС - довольно трудоемкое занятие, требующее от сотрудников определенных знаний и навыков. Сегодня существуют специальные фирмы, предоставляющие подобную услугу. В небольших компаниях эта обязанность ложится на плечи бухгалтеров, так как должность эколога могут себе позволить далеко не все. Сегодня существуют специальные фирмы, предоставляющие подобную услугу. Однако есть базовые принципы, которые помогут сориентироваться в том, из каких пунктов состоит форма платы за НВОС.

1. Титульный лист: здесь указываются все данные об организации и учредителях:

- наименование;

- ФИО руководителя;

- контактные данные;

- ИНН и КПП;

- организационно-правовая форма;

- подписи руководителя и бухгалтера.

2. Раздел 1: здесь прописываются данные о стационарных источниках, указывается категория объекта, его наименование, код и месторасположение, а также дата и номер выданного разрешения на осуществление выбросов.

3. Раздел 1.1: к вышеперечисленной информации добавляются такие показатели, как методы расчетов сжигания попутного нефтяного газа, объем добычи и сжигания, технологические потери и уровень использования.

4. Раздел 1.2: здесь прописаны данные об оплате за вредные выбросы в атмосферу, при сжигании или рассеивании ПНГ в объемах, превышающих установленную норму. Также указывается наименование объекта, местоположение, код, методы расчетов и данные о добыче и использовании.

5. Раздел 2: заполняется лицом, ответственным за сброс отходов в сточные и дренажные воды.

6. Раздел 3: здесь указываются любые отходы, оказывающие негативное воздействие на окружающую среду (мусор, твердые бытовые отходы и др.).

7. Раздел 3.1: указываются все действия, включающие захоронение или утилизацию отходов.

Конкретный образец заполнения НВОС можно найти в приложении к Приказу Минприроды России от 09.01.2017 № 3 «Об утверждении Порядка представления декларации о плате за негативное воздействие на окружающую среду и ее формы».

У представителей малого бизнеса часто возникают вопросы по поводу пункта №3. В случае доказательства ими непричастности организации к вредным выбросам, необходимо будет обратиться в территориальный орган Росприроднадзора для исключения компании из списка плательщиков.

Что такое «Модуль природопользователя»?

Начиная с 2011 года в России активно реализуется программа по переводу государственных услуг в электронный вид. Каждый год к инициативе присоединяются все больше ведомств и структур. Федеральная служба в сфере природопользования с 2012 года принимает все отчеты, содержащую информацию об утилизации отходов, а также по оплате взноса за негативное воздействие на окружающую среду преимущественно в электронном виде.

«Модуль НВОС» - это бесплатная программа, созданная специально для нужд природопользователей. Здесь руководитель компании или иное ответственное лицо может вести информационную базу об объемах совершаемого негативного воздействия на окружающую среду, включать реквизиты размещающих документов. А также модуль позволяет вести расчеты платы за НВОС.

В программе предусмотрены следующие отчеты:

- Вычисление суммы оплаты.

- 2-ТП (Отходы).

- Заявка на регистрацию объекта в системе Росприроднадзора.

- Для малого и среднего бизнеса предусмотрена отчетность об образовании, использовании и хранении отходов.

Информацию об организации и имеющихся документах нужно будет внести только один раз, затем по мере необходимости добавлять данные о хозяйственной деятельности предприятия. Все отчеты формируются программой.

Последствия неуплаты

Многих природопользователей интересует вопрос о том, куда поступают уплачиваемые средства. Так как взнос за негативное воздействие на окружающую среду не считается собственно налогом, а является особой формой компенсации, то и сумма распределяется иным способом. Часть суммы идет на восстановление природы того региона страны, где располагается объект хозяйственной деятельности. В федеральный бюджет поступает 20 % средств, в доход субъектов РФ - 40 % и муниципальных районов также 40 %.

Законодательством предусмотрена административная ответственность за невнесение платежа в указанные сроки. Согласно Кодексу РФ от 22.06.2007 «Об административных нарушениях» за просрочку платежа может быть назначен штраф: для физического лица - 3000-6000 р., для юридических - от 50000 до 100000 р.

Часто задаваемые вопросы

Небольшие компании считают, что их деятельность не попадает под закон о НВОС, но это не так. Взносы в Росприроднадзор обязаны уплачивать все предприятия. Во время работы офисов также образуются бытовые отходы: мусор, использованные лампы, компьютерная техника, бумага и т. д. Но в случае если у фирмы заключен договор с компанией, занимающейся вывозом и утилизацией отходов, то ответственность за нанесение вреда окружающей среде переходит к ней. То же самое касается и арендаторов: они имеют право не платить экологический налог, если в договоре прописано, что платежи совершает собственник помещения.

Если предприятие не осуществляло никакую деятельность в течение отчетного периода, то руководству необходимо будет сдавать так называемый нулевой расчет. Однако если контролирующие органы обнаружат обман, на компанию будет наложен штраф согласно КоАП.

Организация обязана вести учет в области обращения с отходами. На случай проверки должен существовать специальный журнал, он может иметь вид бумажного или электронного носителя. Для этого предусмотрены специальные программы, в том числе и модуль НВОС. Это приложение можно найти на официальном сайте Росприроднадзора. Срок хранения данных составляет пять лет. Также у руководителей в обязательном порядке должны находиться паспорта на все отходы, которые образуются на предприятии.

В настоящее время законодательством не установлен порядок действий для возврата средств при переплате. В этом случае необходимо обратиться в территориальный орган Росприроднадзора со всеми подтверждающими перевод средств бумагами и декларацией за НВОС. Организация проведет сверку данных, и при подтверждении переплаты средства будут возвращены.

Как Росприроднадзор рекомендует рассчитывать плату за негативное воздействие на окружающую среду за 2017 год? До какой даты и на какие реквизиты произвести платеж в 2018 году? Нужно ли сдавать отчетность по таким платежам в Росприроднадзор? Ответы на эти и другие вопросы вы найдете в данной статье?

Кто должен вносить плату за загрязнение

Опасные объекты

Плату за загрязнение окружающей среды по итогам 2017 года должны внести все организации и индивидуальные предприниматели, использующие в рамках своего бизнеса объекты, оказывающую негативное воздействие на окружающую среду. Причем обязанность по внесению платы касается всех организаций и ИП, применяющих любую из предусмотренных Налоговым кодексом РФ систем налогообложения (УСН, ЕНВД, ОСНО и т.д.).

Имейте в виду, что обязанность по внесению платы за загрязнение окружающей среды не зависит от права собственности на объект негативного воздействия. Поэтому плату за 2017 год должны внести те, кто фактически эксплуатирует такой объект (к примеру, арендаторы).

Организация или ИП, эксплуатирующие объекты негативного воздействия на окружающую среду, обязаны зарегистрироваться в территориальном отделении Росприроднадзора. Для этого по каждому объекту нужно подать заявку по форме, утвержденной приказом Минприроды России от 23 декабря 2015 № 554.

Исключение

Законодательством РФ предусмотрено исключение о тех, кто не обязан вносить плату за негативное воздействие (п.1 ст.16.1 Закона от 10 января 2002 № 7-ФЗ). Под него попадают компании и ИП, которые ведут деятельность только на объектах IV категории опасности. Это объекты, на которых:

- есть стационарные источники выбросов загрязняющих веществ, но количество выбросов не превышает 10 тонн в год;

- отсутствуют выбросы радиоактивных веществ;

- нет сбросов загрязняющих веществ, которые образуются при использовании воды для промышленных нужд, в канализацию и в окружающую среду (в поверхностные и подземные водные объекты, на земную поверхность).

Как узнать, должна ли организация или ИП вносить плату за загрязнение окружающей среды по итогам 2016 года? Поясним. Росприроднадзор присваивает категории опасности при регистрации объектов в государственном реестре. Соответственно, если вы не знаете, какая категория присвоена вашим объектам – обратитесь в Росприроднадзор и уточните информацию о классе опасности ваших объектов.

Расчет платы за зягрязнение

Правильность расчета платы за негативное воздействие на окружающую среду и своевременность ее перечисления в бюджет контролирует Федеральная служба по надзору в сфере природопользования (Росприроднадзор). Это следует из Постановления Правительства РФ от 29.12.2007 № 995.

С 23 сентября старый порядок расчета платежа за загрязнение окружающей среды не действует. Правительство РФ постановлением от 13 сентября 2016 г. № 913 отменило постановления от 19 ноября 2014 г. № 1219 и от 12 июня 2003 г. № 344, где были прописаны правила расчета. Мы сообщали об этом в статье « ».

| Название загрязняющего вещества | Ставка в рублях за 1 тонну | ||

|---|---|---|---|

| 2016 | 2017 | 2018 | |

| За выбросы загрязняющих веществ в атмосферный воздух стационарными источниками | |||

| Азотная кислота | 35.1 | 36.6 | 36.6 |

| Аммиак | 133.1 | 138.8 | 138.8 |

| Ртуть и ее соединения (кроме диэтилртути) | 17492.5 | 18244.1 | 18244.1 |

| Бенз(а)пирен | 5247490.6 | 5472968.7 | 5472968.7 |

| Сероводород | 657.9 | 686.2 | 686.2 |

| Серная кислота | 43.5 | 45.4 | 45.4 |

| За выбросы загрязняющих веществ в водные объекты | |||

| Алюминий | 17630.7 | 18388.3 | 18388.3 |

| Аммиак | 14105.6 | 14711.7 | 14711.7 |

| Берилий | 1900943.1 | 1983592.8 | 1983592.8 |

| Бенз(а)пирен | 70523113 | 73553403 | 73553407 |

| За размещение отходов производства и потребления по классу их опасности | |||

| Отходы I класса опасности (чрезвычайно опасные) | 4452.4 | 4643.7 | 4643.7 |

| Отходы II класса опасности (высокоопасные) | 1908.2 | 1990.2 | 1990.2 |

| 1272.3 | 1327 | 1327 | |

| Отходы III класса опасности (умеренно опасные) | 635.9 | 663.2 | 663.2 |

| Отходы III класса опасности (практически неопасные): | |||

| - добывающей промышленности | 1 | 1.1 | 1.1 |

| - перерабатывающей промышленности | 38.4 | 40.1 | 40.1 |

| - прочие | 16.6 | 17.3 | 17.3 |

Cрок внесения платы за 2017 год

Авансовые платежи за загрязнение окружающей среды в 2018 году организации и ИП (не являющиеся субъектами малого и среднего предпринимательства) должны были перечислять по итогам каждого квартала. Срок уплаты – не позднее 20-го числа месяца, следующего за отчетным кварталом. За IV квартал 2017 года платеж перечислять не нужно.

Авансовый платеж за каждый квартал 2017 года равен 1/4 от суммы платы за предыдущий год. К примеру, сумма платы за 2017 год составила 190 000 руб. Значит, в 2017 году необходимо было перечислить следующие авансовые платежи (пункта 3 статьи 16.4 Закона от 10 января 2002 г. № 7-ФЗ)

- за 1 квартал – не позднее 20 апреля 2017 года – 47 500 руб.;

- за полугодие – не позднее 20 июля 2017 года – 47 500 руб.;

- за 9 месяцев – не позднее 20 октября 2017 год – 47 500 руб.

Все организации и ИП общую сумму платы за негативное воздействие на окружающую среду за 2016 год должны перечислить в бюджет не позднее 1 марта 2017 года (п. 3 ст. 16.4 Закона от 10 января 2002 г. № 7-ФЗ).

Авансовые платежи в 2018 году: сроки

Если говорить про 2018 год, то сроки внесения платы за негативное воздействие на окружающую среду по авансовым платежам следующие:

- за 1 квартал – не позднее 20 апреля 2018 года – 47 500 руб.;

- за полугодие – не позднее 20 июля 2018 года – 47 500 руб.;

- за 9 месяцев – не позднее 20 октября 2018 год – 47 500 руб.

Общую итоговую сумму платы за загрязнение в отношении 2018 года потребуется внести не позднее 1 марта 2019 года.

Плата за негативное воздействие на окружающую среду включает в себя:

- квартальные авансовые платежи;

- итоговую сумму платы, которую нужно перечислить в бюджет по итогам года.

Квартальные авансовые платежи перечисляют все плательщики (кроме субъектов малого и среднего предпринимательства). Срок – не позднее 20-го числа месяца, следующего за отчетным кварталом. За IV квартал платеж перечислять не нужно. Авансовый платеж за каждый квартал равен 1/4 от суммы платы за предыдущий год.

Величину доплаты по итогам года определите как разницу между суммой платы, начисленной за год, и суммой авансовых платежей, перечисленных в бюджет в течение года. Эту сумму нужно перечислить в бюджет не позднее 1 марта года, следующего за отчетным (п. 3 ст. 16.4 Закона от 10 января 2002 № 7-ФЗ).

К примеру, сумма платы за 2016 год составила 120 000 руб. Значит, в 2017 году необходимо было перечислить:

- не позднее 20 апреля – 30 000 руб.;

- не позднее 20 июля – 30 000 руб.;

- не позднее 20 октября – 30 000 руб.

Сумма платы, рассчитанная по итогам 2017 года, составляет 140 000 руб. Это значит, что не позднее 1 марта 2018 года организация должна перечислить в бюджет плату за загрязнение окружающей среды в размере 50 000 руб. (140 000 руб. – 90 000 руб.). Субъекты малого и среднего предпринимательства, которые освобождены от квартальных авансовых платежей, всю сумму платы за год перечисляют в бюджет единовременно не позднее 1 марта следующего года (письмо Росприроднадзора от 11 апреля 2016 № АС-06-01-36/6155).

Как вносить плату за загрязнение в 2018 году

В 2018 году платежные поручения на перечисление платы за загрязнение окружающей среды составляйте по общем правилам (как на уплату налогов и страховых взносов). При этом имейте в виду, что суммы платы отправляйте в банк одним платежным поручением (без распределения между бюджетами) на счета территориальных управлений Федерального казначейства (письмо Минфина России от 24.07.2008 № 03-06-06-04/1). При заполнении платежных поручений указывайте КБК Росприроднадзора: он является администратором бюджетных доходов в виде платы за загрязнение окружающей среды (приложение 7 к указаниям, утвержденным приказом Минфина России от 1 июля 2013 г. № 65н).

В 2018 году КБК для внесения платы за негативное воздействие на окружающую среду – 048 1 12 010х0 01 6000 120 где X зависит от вида загрязнения окружающей среды.

| Наименование платежа | КБК в 2017 году |

| За выбросы в атмосферу стационарными объектами | 048 1 12 01010 01 6000 120 или 048 1 12 01010 01 7000 120 (если администратором платежа является федеральное казенное учреждение) |

| За выбросы в атмосферу передвижными объектами | 048 1 12 01020 01 6000 120 или 048 1 12 01020 01 7000 120 (если администратором платежа является федеральное казенное учреждение) |

| За выбросы в водные объекты | 048 1 12 01030 01 6000 120 или 048 1 12 01030 01 7000 120 (если администратором платежа является федеральное казенное учреждение) |

| За размещение отходов производства и потребления | 048 1 12 01040 01 6000 120 или 048 1 12 01040 01 7000 120 (если администратором платежа является федеральное казенное учреждение) |

| За другие виды негативного воздействия на окружающую среду | 048 1 12 01050 01 6000 120 или 048 1 12 01050 01 7000 120 (если администратором платежа является федеральное казенное учреждение) |

Можно предположить, что плату «за размещение отходов производства и потребления» должны вносить за бытовой и офисный мусор. Однако сама по себе деятельность, в результате которой образуется бытовой и офисный мусор, не является причиной для постановки на учет в Росприроднадзоре. Если у организации или ИП нет объектов негативного воздействия на окружающую среду, регистрироваться в Росприроднадзоре не нужно. Росприроднадзор регистрирует не все организации и ИП подряд, а только те, у которых есть «негативные» объекты.Если таких объектов нет, то вносить плату за мусор не требуется.