Если для отражения в бухгалтерском учете НДС, исчисленного к уплате в бюджет, достаточно самого факта отражения реализации в учете или поступления денег в виде авансов и предоплат, то для отнесения НДС к вычету необходимым условием является не только сам факт оприходования товаров/работ/услуг, но и наличие счета-фактуры, а также факт использования оприходованных товаров/работ/услуг в деятельности, облагаемой НДС.

Это правило реализовано в программе 1С следующим образом: если проводки по начислению НДС (кредиту 68.02) формируются автоматически при проведении документов “Реализация товаров и услуг” (в части реализации) и “Счет-фактура выданный” (в части авансов), то для формирования проводок по отнесению НДС к вычету (дебету 68.02) необходимо ввести специальный документ. Таких специальных документов два: “Формирование записей книги покупок” и “Отражение НДС к вычету”. На основании этих же документов формируются собственно книга покупок (в виде отчета) и декларация по НДС.

Документ “Формирование книги покупок” (Интерфейс “Полный”: Документы — Ведение книги покупок — Формирование записей книги покупок; Интерфейс “Бухгалтерский и налоговый учет”: НДС — Формирование записей книги покупок) построен, во многом, аналогично документу “Формирование книги продаж”: он также имеет несколько закладок, отражающих определенные ситуации, при которых НДС может быть принят к вычету, и также в нем предусмотрено как автоматическое, так и ручное заполнение. Основное отличие документа “Формирование книги покупок” в том, что при его проведении формируются проводки по дебету счета 68.02 по каждой строке каждой из закладок. Документ необходимо формировать ежемесячно. Проводки отражаются в учете датой проведенного документа.

На мой взгляд, бОльшие возможности для контроля открывает использование документа “Отражение НДС к вычету”.

Документ “Отражение НДС к вычету” вводится на основании документов “Счет-фактура полученный” (для отражения вычета при поступлении товаров/работ/услуг) и “Счет-фактура выданный” (для отражения вычета при зачете аванса покупателя при реализации). В связи с тем, что этот документ относится только к одному конкретному счету-фактуре, его дата (как и дата проводки) может быть разной в зависимости от предпочтений пользователя: либо — конец месяца, в котором может быть произведен зачет, либо иная дата (например, дата счета-фактуры полученного).

Обратите внимание: документ “Отражение НДС к вычету” будет формировать проводки и выводить строку в книгу покупок только при установленных флажках в соответствующих полях.

Отражение НДС к вычету в части оприходованных товаров/работ/услуг

Как уже отмечалось, принять НДС к вычету можно при выполнении определенных условий:

— товар/работа/услуга должны быть оприходованы;

— товар/работа/услуга должны использоваться в деятельности, облагаемой НДС;

— должен быть в наличии правильно заполненный счет-фактура поставщика.

Значит, при отражении НДС к вычету мы должны быть уверены в выполнении всех трех условий.

При использовании документа “Формирование книги покупок” уже тот факт, что строка попала в документ будет служить подтверждением того, что товар/работа/услуга оприходованы. Если организация выполняет операции по реализации, не облагаемые НДС, то факт использования товара/работы/услуги в определенной деятельности, облагаемой или не облагаемой НДС, можно узнать, сверив проводки, сформированные документом оприходования, с содержанием первичного документа. Таким образом, просто сформировать документ “Формирование книги покупок” и “пробежать” по нему глазами будет недостаточно для подготовки достоверной книги покупок (и, соответственно, декларации по НДС), придется обращаться к первичным документам и проводкам.

Документ “Отражение НДС к вычету” может быть введен уже в момент оприходования товара/работы/услуги (если регистрацию прихода и составление книги покупок делает один и тот же человек), либо в момент проведения контроля правильности отражения в учете документа поставщика.

При оприходовании на основании документов поставщика (накладной/акта и счета-фактуры):

— вводим документ “Поступление товаров и услуг”, проставляем необходимые корреспонденции счетов и делаем вывод об использовании приходуемых товаров/работ/услуг в деятельности, облагаемой НДС;

— на основании документа “Поступление товаров и услуг” вводим документ “Счет-фактура полученный”;

При проведении контроля правильности отражения в учете документа поставщика на основании документов поставщика (накладной/акта и счета-фактуры):

— проверяем корректность проводок, сформированных документом “Поступление товаров и услуг”, и делаем вывод об использовании приходуемых товаров/работ/услуг в деятельности, облагаемой НДС;

— проверяем правильность заполнения счета-фактуры поставщиком и, в случае соответствия требованиям законодательства, на основании документа “Счет-фактура полученный” вводим документ “Отражение НДС к вычету”.

Отражение НДС к вычету в части зачтенных авансов покупателей при реализации

При использовании документа “Формирование записей книги покупок” необходимо проверить, что все авансы покупателей, попавшие на соответствующую закладку документа, находятся там обоснованно. Для этого можно воспользоваться разными источниками, например, оборотно-сальдовой ведомостью по счетам 62.02, 62.22, 62.32 или отчетом по проводкам с установленным фильтром “Д62 К62”.

При использовании документа “Отражение НДС к вычету” порядок действий может быть следующий:

— открыть журнал документов “Счета-фактуры выданные” (Интерфейс “Полный”: Документы — Ведение книги продаж — Счет-фактура выданный; Интерфейс “Бухгалтерский и налоговый учет”: Документы — Продажи — Счет-фактура выданный);

— ставим курсор на первый счет-фактуру налогового периода с видом “На реализацию” на колонке “Контрагент”;

— не меняя положения курсора, делаем отбор по значению в текущей колонке (через “Действия” или соответствующую иконку на панели);

— анализируем, имеются ли счета-фактуры на аванс по этому контрагенту и договору;

— при наличии счета-фактуры на аванс переносим курсор на этот счет-фактуру и посредством команды “Ввести на основании” (через “Действия” или соответствующую иконку на панели) вводим документ “Отражение НДС к вычету”);

— отменяем отбор по значению, переносим курсор на следующий счет-фактуру на реализацию и повторяем все операции.

После ввода документов “Формирование книги покупок” или “Отражение НДС к вычету” можно сформировать книгу покупок для соответствующего налогового периода (Интерфейс “Бухгалтерский и налоговый учет”: НДС — Книга покупок по Постановлению № 1137). Таким образом, как и книга продаж, книга покупок в 1С представляет собой отчет, который можно сформировать в любой момент за любой налоговый период.

Сумма по строке 220 “Общая сумма НДС, подлежащая вычету…” раздела 3 “Расчет суммы налога, подлежащей уплате в бюджет, облагаемым по налоговым ставкам…” декларации по НДС должна соответствовать итоговой сумме НДС в книге покупок (с учетом всех ставок).

Читайте окончание:

Покупка ®

Ведение книги покупок ®

Отражение НДС к вычету

Документ предназначен для отражения вычета по НДС вручную, в т.ч. при упрощенном учете НДС, а также для корректировки НДС, предъявленного поставщиком.

Отражение НДС к вычету

Корректировка НДС

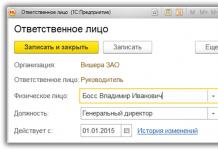

При вводе документа в шапке можно заполнить следующие реквизиты:

Формировать проводки . Если флажок установлен, то при проведении формируется корреспонденция счетов по начислению НДС.

Запись доп. листа . Если флажок установлен, то при проведении запись отражается в дополнительном листе за указанный период.

- Документ расчетов - выбирается документ расчетов, по данным которого заполняется табличная часть. Если на закладке Счет-фактура установлен флажок , то документ расчетов используется для отражения в учете.

Если флажок установлен, то при проведении документа отражается запись книги покупок. Если флажок снят, то отражается НДС к вычету аналогично документам поступления. В этом случае для отражения записи в книге покупок нужно ввести документ Формирование записей книги покупок.

Если флажок Использовать как запись книги покупок

установлен, то становятся доступными флажки:

| Отражение НДС к вычету |

Документом можно отразить НДС к вычету, например, при отсутствии первичного документа поступления.

На закладке Товары и услуги указывается информация о товарах, услугах, объектах строительства или НМА. Нужно заполнить номенклатуру, цену, ставку НДС, счет учета НДС, счет учета затрат и аналитику.

Список ценностей можно заполнить автоматически на основании Документа расчетов по кнопке .

Если в шапке документа установлен флажок Использовать как запись книги покупок , то вместо номенклатуры нужно указать вид ценности - этого достаточно для отражения записи в книге покупок.

На закладке Документы оплаты можно указать список документов оплаты для отражения в книге покупок.

Счет-фактуру полученный можно ввести по гиперссылке Ввести счет-фактуру .

| Корректировка НДС |

Документом можно отразить корректировку НДС, ранее предъявленного поставщиком.

Для этого в шапке документа нужно выбрать Документ расчетов , а на закладке Счет-фактура установить флажок Использовать документ расчетов как счет-фактуру .

Закладка Товары и услуги автоматически заполняется на основании Документа расчетов по кнопке Заполнить - Заполнить по расчетному документу .

После заполнения можно изменить суммы - указывается сумма корректировки (положительная или отрицательная), а не новая сумма.

Для изменения ставки НДС нужно ввести две строки - сторнирующую запись и новую строку с новой ставкой и суммами.

Счет-фактура на основании документа корректировки не вводится.

Упомянутые в статье Письма Минфина можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюсВ статье на мы выяснили, что большинство вычетов НДС не обязательно заявлять в том квартале, в котором возникло право на вычет, - их можно ставить и в следующие кварталы в пределах определенного срока. А безопасно ли переносить такой вычет на будущее не целиком, а постепенно, по частям, в разных кварталах? Например, из 18 руб. указанного в счете-фактуре НДС заявить 10 руб. в этом квартале, 3 руб. - в следующем, а еще 5 руб. - и вовсе пару кварталов спустя?

Какие вычеты дробить безопасно, а какие - рискованно

Поставить к вычету только часть указанного в счете-фактуре НДС, а остаток вообще не заявлять - не проблем аПисьмо Минфина от 22.11.2011 № 03-07-11/321 . Обычно этой возможностью пользуются при заявлении вычетов по перечисленным авансам, если получение товаров ожидается уже в ближайшем квартале.

Также налоговики вряд ли будут против, если в счете-фактуре несколько позиций и НДС по одной вы целиком заявите к вычету в одном квартале, а по другой - в друго мПостановление ФАС МО от 22.04.2011 № КА-А40/1659-11 . Тогда один счет-фактуру нужно регистрировать в книге покупок несколько раз в разных периодах - каждый раз на ту позицию, НДС по которой требуется заявить к вычету именно в этом квартале.

Сложнее, если нужно разбить вычет по одной позиции счета-фактуры на несколько частей и поставить их в разные кварталы. Раньше Минфин был против этог оПисьма Минфина от 16.01.2009 № 03-07-11/09 , от 13.10.2010 № 03-07-11/408 . Закрепление в НК РФ права переносить вычет отгрузочного и импортного НДС изменило ситуацию. С дроблением такого вычета Минфин теперь согласе нПисьма Минфина от 09.04.2015 № 03-07-11/20293 , от 09.04.2015 № 03-07-11/20290 . Но делает оговорку - только если приобретенные товары (работы, услуги, имущественные права) не будут использоваться как основные средства или нематериальные активы. Причина - в НК РФ сказано, что вычет входного НДС по ОС и НМА производится «в полном объеме» после принятия объекта на учетабз. 3 п. 1 ст. 172 НК РФ .

На наш взгляд, это неверно: «в полном объеме» - это указание на то, что налогоплательщик не обязан растягивать вычет НДС на весь срок службы ОС (например, пропорционально суммам амортизации). Так что НК РФ дроблению вычета НДС по ОС не препятствует, и есть подтверждающее это решение судаПостановление ФАС ПО от 13.10.2011 № А55-26765/2010 .

Про полный объем в НК РФ сказано и применительно к вычету НДС с товаров, возвращенных вам покупателем (с работ и услуг, от которых отказался заказчик), а также НДС с полученных вами и затем возвращенных авансо вп. 4 ст. 172 НК РФ . И это тоже не запрет дробить вычет, а указание на то, что вычету подлежит вся сумма НДС без ограничения. А уж сразу ее заявить или по частям в нескольких кварталах в течение года - дело ваше.

И вообще судебная практика по вопросу о возможности дробления вычетов складывается в пользу налогоплательщиков, так как в НК РФ нет ни запрета заявлять вычет частями, ни указания на максимальный и минимальный объем вычет аПостановления ФАС МО от 12.02.2013 № А40-86961/11-107-371 , от 22.04.2011 № КА-А40/1659-11 ; от 25.03.2011 № КА-А40/1116-11 ; ФАС СКО от 17.03.2011 № А32-16460/2010 . К тому же теперь, когда электронные декларации содержат данные всех счетов-фактур, налоговикам легко сопоставить даже разбитый на части вычет с данными о начисленном НДС по счету-фактуре у продавца. Поэтому особых причин запрещать разносить вычет на несколько кварталов у них нет.

Как заполнить графу 15 книги покупок

При заявлении вычета по частям возникает такой вопрос. Счет-фактуру придется регистрировать в книге покупок несколько раз. Каждый раз в графе 16 нужно указывать только ту часть суммы входного НДС, которую вы заявляете к вычету в текущем квартале. А как показать в графе 15 книги покупок стоимость покупки - целиком или только в части, приходящейся на принимаемую в этот раз к вычету сумму налога? Вот что нам ответили на этот вопрос специалисты ФНС.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

“ При частичном заявлении вычета, указанного в п. 1.1 ст. 172 НК, в графе 15 книги покупок следует отразить всю стоимость, которая указана в соответствующем счете-фактуре в графе 9 по строке «Всего к оплат е»подп. «т» п. 6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137 ” .

Есть случаи, когда по частям НДС необходимо принимать к вычету в силу закона - по той причине, что право на вычет возникает сначала на одну часть указанной в счете-фактуре суммы, затем на вторую и т. д.

Это, например, авансовый НДС у продавца в случаях, когда в счет отгрузки зачитывается только часть ранее полученного аванса. Тогда авансовый НДС, приходящийся на эту часть, подлежит вычету, а права на остаток вычета пока нет - оно возникнет при следующей отгрузке.

Другой пример - входной НДС по представительским расходам. Он подлежит вычету только в той части, в которой такие расходы укладываются в «прибыльный» лимит - 4% от расходов на оплату труд ап. 7 ст. 171 , п. 2 ст. 264 НК РФ . Например, в I квартале такие расходы превышают норматив и у вас возникает право на вычет только соответствующей нормативу части НДС по ним. А по итогам полугодия норматив вырос, и эти расходы уже укладываются в него. Тогда во II квартале у вас возникает право на вычет остатка НДСПисьмо Минфина от 06.11.2009 № 03-07-11/285 .

Для отражения сумм НДС в 1С 8.3 при ручном или упрощенном способе ведения учета по НДС используется документ «Отражение НДС к вычету».

Рассмотрим пример использования этого документа вместе с документом « ». Предположим, на начало 2016 года организация ООО «Ромашка» имеет кредитовое сальдо по контрагенту «Сервислог». Счет-фактура на приобретенный товар был получен только в январе следующего года.

Для отражения такой ситуации в 1С Бухгалтерия введем документ «Ввод остатков» (рис.1). В качестве документа расчетов будем использовать виртуальный объект « ».

В проводках вместо приходной накладной указывается документ расчетов (рис.2).

Получение счета-фактуры от поставщика дает право на получение вычета по НДС. Чтобы отразить эту возможность в программе 1С, сформируем документ «Отражение НДС к вычету» (рис.3) и в нем зарегистрируем счет-фактуру поставщика.

Получите 267 видеоуроков по 1С бесплатно:

На закладке «Товары и услуги заполним необходимые колонки. Заполнять весь список номенклатуры в данном случае не обязательно (рис.4), достаточно указать вид ценности.

Так как в настройках документа 1С включены флажки «Формировать проводки» и «Использовать как запись книги покупок», будут сформированы движения в регистре бухгалтерии и «НДС покупки» (рис.5).

Все документы, которые нам пришлось оформить, можно вывести на экран по кнопке «Еще» (рис.6)